光大期货:4月9日有色金属日报

- 情感

- 2025-04-09 10:48:06

- 14

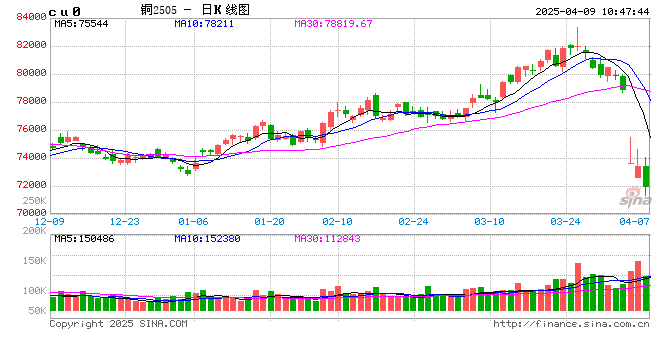

铜:

隔夜LME铜冲高回落,下跌1.45%至8588美元/吨;SHFE铜主力下跌1.25%至72520元/吨;国内现货进口窗口打开。宏观方面,市场仍聚焦贸易冲突升级,在美关税阴影下,海外金融市场再次陷入巨震,美股冲高后大幅回落,并带动市场情绪转弱。国内方面,关注金融市场表现,股市是国内短线情绪风向标。库存方面,LME铜库存增加3225吨至213450吨;SHFE铜下降8056吨至108768吨;BC铜下降405吨至22553吨。需求方面,铜价回落,下游开工和订单均有提振,高铜价风险进一步释放下,下游预计存在积极补库动作。美对等关税落地并宣布铜和贵重金属暂不征收对等关税后,对比此前的表现铜价大幅回调是可以预料的。目前美铜伦铜价差回落至500美元/吨附近,结合美股崩盘走势,情绪仍会偏弱,但进一步走弱是基于流动性风险和市场恐慌,并非基本面。市场恐慌性宣泄后,也将出现逢低布局的机会,特别是对下游用铜企业来说。建议70000~73000元/吨之间逐步布局多单,止损位68000~70000元/吨,情绪上关注美股及LME铜非亚洲盘走势。

镍&不锈钢:

隔夜LME镍跌2.01%报14150美元/吨,沪镍跌0.37%报118760元/吨。库存方面,昨日LME镍库存增加630吨至202938吨,国内 SHFE 仓单减少1138吨至26028吨。升贴水来看,LME0-3月升贴水维持负数;进口镍升贴水上涨50元/吨至250元/吨。基本面来看,镍矿价格仍偏强运行,但镍铁成交或阶段性见顶,成交价格集中在1015-1020元/镍点附近。不锈钢方面,尽管周度库存呈现出去化态势,4月300系供应环比变化不大,但镍价亦将对不锈钢价格造成拖累。新能源方面,原料供应偏紧,需求环比出现较明显增幅,整体价格仍或偏强运行。前期市场对于政策端影响已经逐步消化,近期海外宏观扰动,市场悲观情绪蔓延,但参考估值继续做空风险较大,中期关注市场情绪转向后成本线及以下逢低做多机会。

氧化铝&电解铝:

氧化铝震荡偏弱,隔夜AO2505收于2743元/吨,跌幅1.19%,持仓减仓734手至16.08万手。沪铝震荡偏弱,隔夜AL2505收于19520元/吨,跌幅1.11%。持仓减仓1815手至15.04万手。现货方面,SMM氧化铝价格继续回调至2950元/吨。铝锭现货升水收至40元/吨,佛山A00报价回跌至19780元/吨,对无锡A00贴水70元/吨,下游铝棒加工费包头南昌河南临沂持稳,新疆无锡广东下调20-50元/吨;铝杆1A60加工费上调0-50元/吨,6/8系加工费上调50元/吨,低碳铝杆加工费下调70元/吨。国内以旧换新政策发力效果明显,4月国网订单将进入集中出货期,多板块需求全面启动,有望迎来加速去库期。节后首日补跌节奏结束,市场针对关税方面所释放的恐慌情绪进入尾声,铝价逐步回归基本面逻辑,铝价经历几次下浮后下游补货积极性稍有修复,现货升水后支撑显现,持续关注估值下方反弹驱动。

工业硅&多晶硅:

8日多晶硅震荡偏弱,主力2506收于42405元/吨,日内跌幅1.9%,持仓增仓2807手至54034手;SMM多晶硅N型硅料价格42000元/吨,现货对主力贴水收至405元/吨。工业硅震荡偏弱,主力2505收于9550元/吨,日内跌幅0.26%,持仓减仓10654手至15.95万手。百川工业硅现货参考价10560元/吨,较上一交易日下调35元/吨。最低交割品#553价格降至9450元/吨,现货贴水扩至45元/吨。企业联合减产量级有限且需求持续疲弱,硅厂关于后续减产扩大与否仍未达成共识,难以形成持续有效去库效果。预计减产在消息端有一定稳定市场情绪作用,但过剩压力高企状态下,市场对再次减产的反应将逐步弱化。4月多晶硅交割业务开启,交仓承载结构性需求,但现货成交未见增速,且期现贸易商和厂家关于远月定价意见分歧。因缅甸地震导致国内西部拉棒厂家出现焖锅、炸棒、炸炉等情况,下游订单交付期延后,库存压力显现后,短期晶硅盘面形成压制。

碳酸锂:

昨日碳酸锂期货2505合约跌1.43%至70280元/吨。现货价格方面,电池级碳酸锂平均价下跌200元/吨至72400元/吨,工业级碳酸锂下跌200元/吨至70450元/吨,电池级氢氧化锂(粗颗粒)下跌100元/吨至69250元/吨,电池级氢氧化锂(微粉)下跌100至74375元/吨。仓单方面,昨日仓单库存增加1380吨至28403吨。供应端增速放缓,周度产量环比增加307吨至17625吨、4月预计碳酸锂产量预计环比增加1.1%至8万吨。需求维持旺季态势,4月三元材料产量预计环比增加7%至6.2万吨;4月磷酸铁锂产量预计环比增加0.7%至26万吨。终端,据乘联会分会,3月份全国新能源乘用车批发销量达到了114万辆,与去年同期相比增长了37%,环比增长37%。库存方面,周度碳酸锂库存环比增加1477吨至12.9万吨,其中上下游增加,其他环节减少。海外宏观扰动,整体市场情绪偏空。短期现货偏强,部分上游有停产/检修动作,但近期仓单库存持续增加,叠加中期来看,锂矿供应陆续充足,且锂矿价格有小幅下跌态势,边界成本支撑下移;正值企业财报披露季,多数项目成本均有下降;可供/长协比例导致市场零单采购活跃度下降,且终端和正极库存面临压力,需要警惕需求端负反馈的影响,关注07逢高沽空机会。

有话要说...