货币市场2024年再回顾与2025年展望

- 生活

- 2025-02-24 10:56:03

- 6

来源:中国货币市场

内容提要

2024年,稳健的货币政策灵活适度、精准有效,人民币货币市场流动性总体充裕,资金利率震荡下行,流动性分层变化较快、整体有所减弱。2025年,货币政策基调调整为“适度宽松”,预计人民币货币市场流动性总体上仍处于充裕状态,短期内货币市场利率有所上行,中长期将围绕政策利率波动。

一、2024年货币政策回顾

2024年,央行延续支持性的货币政策立场,为宏观经济恢复营造良好的金融环境。

(一)保持较为充足的流动性供给,维护银行体系流动性合理充裕

一是开展两次力度较大的降准操作。2月、9月两次降低金融机构法定存款准备金率各0.5个百分点,合计释放中长期流动性超2万亿元。年末金融机构平均法定存款准备金率为6.6%。二是常态化开展公开市场逆回购与中期借贷便利(MLF)操作。根据市场流动性运行情况,灵活把握公开市场质押式回购与MLF操作的力度与节奏,及时对冲资金缺口,维护流动性稳定。年末MLF余额5.09万亿元,较2023年减少1.99万亿元。三是通过创新货币政策工具丰富流动性投放手段。灵活开展国债买卖、公开市场买断式逆回购等操作投放流动性,全年国债买卖操作净买入1万亿元、累计开展公开市场买断式逆回购操作2.7万亿元。

(二)适时调降政策利率,健全市场化利率形成与传导机制

一是两次调降政策利率。7月、9月分别下调7天公开市场逆回购利率10BP、20BP,引导市场利率中枢下行,进一步降低实体经济融资成本。二是加强7天逆回购利率的政策属性。将公开市场逆回购操作调整为固定利率、数量招标,操作利率由央行公布,同时将LPR、SLF等利率跟随7天逆回购利率调整。三是进一步畅通政策利率传导。推出临时公开市场正逆回购工具,将操作利率与7天逆回购利率挂钩,尝试收窄利率走廊;通过市场利率定价自律机制禁止商业银行违规手工补息、加强同业存款定价管理,引导降低商业银行负债成本。

(三)持续丰富货币政策工具箱,维护市场平稳健康发展

一是灵活开展国债借入与买卖操作,维护债券市场平稳。二季度多次发声提示市场防范长期收益率过快下行风险,适时开展国债借入操作,维护正常向上的收益率曲线,引导长端债券收益率总体运行在与长期经济增长预期相匹配的合理区间内。二是首次推出稳定资本市场政策工具,探索稳定资本市场长效机制。创设证券、基金、保险公司互换便利(SFISF)与股票回购增持专项再贷款,这两类工具是一揽子增量货币政策的重要组成部分,是贯彻二十届三中全会关于“建立增强资本市场内在稳定性长效机制”的重要举措,有利于增强资本市场韧性,维护市场稳定。三是创设公开市场买断式逆回购,增加中期流动性投放品种。目前投放的品种包括3个月和6个月共两个期限品种,丰富了中期流动性投放工具,有利于捋顺利率由短及长的传导机制。

二、2024年货币市场行情回顾

2024年以来,人民币货币市场流动性总体充裕,短端债券回购利率围绕公开市场7天逆回购(OMO)操作利率震荡下行,同业存单利率整体下行,流动性分层有所减弱。

(一)同业拆借与债券回购市场

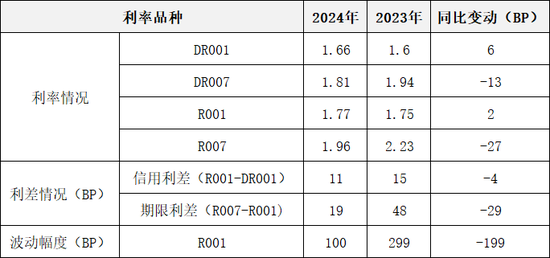

一是市场利率围绕公开市场操作利率总体下行,波动幅度明显降低。从利率水平看,债券回购利率跟随政策利率震荡下行,春节、季末等时点短时冲高后快速回落至政策利率附近。2024年全市场隔夜回购利率R001均值为1.77%,同比上行2BP,全市场7天回购利率R007均值为1.96%,同比下行27BP。从波动幅度看,当年R001波峰与波谷相差100BP,较2023年大幅收窄199BP。

表1 2024年人民币债券回购利率统计表(%)

二是市场交易量小幅下降,融资期限略有拉长。从交易规模看,2024年全市场累计成交1783.58万亿元,同比下降2%,为近三年来首次下降。其中,质押式回购成交1672.15万亿元,同比持平;同业拆借成交102.91万亿元;同比下降28%;买断式回购成交8.52万亿元,同比增长57%。从期限结构看,融资期限小幅拉长,全年隔夜成交占比85%,同比下降3个百分点;7天成交占比12%,同比上升3个百分点;14天及以上成交占比3%,同比基本持平。

三是流动性分层减弱,信用利差与期限利差明显收窄。2024年信用利差(R001-DR001)均值为11BP,同比收窄4BP;期限利差(R007-R001)均值为19BP,同比收窄29BP。年内看,二、三季度流动性分层较一季度明显缓解,四季度分层加剧。二、三季度信用利差均值为7BP,较一季度收窄7BP;期限利差均值为10BP,较一季度收窄18BP。四季度信用利差均值为18BP,期限利差均值为29BP,回升至年初水平。

(二)同业存单市场

一是发行利率大幅下行,收益率曲线呈现平坦化。从利率水平看,2024年末国股行1年同业存单发行利率在1.6%附近,较年初高点大幅下行85P。具体来看,年初至4月中旬,在降准落地、“禁止手工补息”加大非银配置压力等因素影响下,国股行1年同业存单发行利率由年初的2.38%大幅下行至2.01%;4月末至7月,受央行多次发声引导长债收益率回调带动,4月末回升至2.11%附近,5月后,“资产荒”格局延续,配置压力加大,发行利率再次震荡下行至8月初的1.84%;8月至9月,受政府债发行进度加快、资金面收紧影响,利率上行至9月初的1.98%,在9月末降准落地后快速下行至1.84%;10月,权益市场走强,同业存单配置力量减弱,利率回升至1.96%;11月至12月,在同业存款自律机制落地与年末债市上演“抢跑”行情的作用下,利率震荡下行至年末1.6%附近。从期限利差看,国股行1年与3个月发行利差先走阔后收窄,年内高点为二季度的15~20BP,年末发行利率一度出现倒挂。

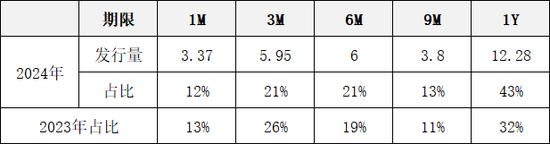

二是发行规模大幅增长,发行期限整体拉长。从发行规模看,2024年同业存单累计发行31.41万亿元,同比增长22%,年末存量余额为19.44万亿元,同比增长32%,发行规模与存量规模均创历史新高。从期限结构看,1年期品种由于对流动性指标的贡献度较高,且在当前利率曲线较为平坦的行情下其发行成本相对较低,因此该品种的发行占比明显提高。2024年,1年期同业存单发行占比为43%,同比上升11个百分点;9个月占比为13%,6个月占比为21%,均同比上升2个百分点;3个月及以下占比同比下降。

表2 2024年同业存单各期限发行量与占比情况(单位:万亿元)

三是发行端国有大行占比有所提高,投资者以非法人产品、农商农信、国有大行为主。从发行人结构看,2024年国有大行发行8.68万亿元,占比28%,同比提升2个百分点;股份行发行7.99万亿元,占比25%,同比降低2个百分点;其余机构发行14.74万亿元,占比47%,同比持平。从投资人结构看,同业存单持有规模前三位为:非法人产品持有11.26万亿元,占比58%;农商农信持有2.18万亿元,占比11%;国有大行持有1.97万亿元,占比10%。其中,国有大行和非法人机构较2023年均有所增持,主要由于在收益率大幅下行背景下,通过加大同业存单投资力度提升融资盈利。

三、2024年货币市场运行特点与影响因素分析

2024年,银行、非银利差先收窄后回升,银行资金融出先分散后集中,市场杠杆率先降后升,三季度后出现“月中收紧、月末转松”的特征。

一是市场供需结构两度发生调整,流动性分层总体减弱。第一阶段为4月至9月,在严查“手工补息”、金融核算方式调整、存款降息等因素综合推动下,银行存款外流至非银,融出规模下降,非银资金充裕、融入需求减弱。9月下旬银行融出余额为4.5万亿元,较年初峰值大幅减少4.5万亿元;非银净融入余额为2.9万亿元,较年初峰值减少2.6万亿元。当期非银与银行信用利差均值为7BP,较一季度降低7BP,其中5月最低为1BP,流动性分层一度接近“消失”。第二阶段为10月至12月,受9月央行推出一揽子增量政策影响,市场风险偏好有所增加,资金快速流入股市,非银固收类产品赎回压力加大,被动融入需求增加。11月同业存款自律调整落地,12月中央经济工作会议定调2025年货币政策“适度宽松”,市场机构提前交易资金宽松预期,加杠杆意愿走强,主动融资需求保持高位。10月至12月非银净融入余额回升至4.5万亿~5.0万亿元,流动性分层重现。当期非银与银行信用利差均值为15BP,回升至年初水平。

二是银行内部资金呈现分散化、同业化趋势,资金面日内波动加大。从银行内部资金分布看,年中资金呈现分散化,年末集中度有所提高。4月禁止“手工补息”对银行特别是大行负债冲击显著,且大行信贷投放力度大于中小行,使得银行内部资金进一步分散。年中大行净融出额占银行总净融出额约80%,较年初峰值122%明显下降。9月降准落地后,银行负债压力减轻,大行净融出额占银行总净融出额比例重回90%以上,但较年初仍有所下降。从存款结构看,出表的一般性存款资金或经由同业存款重新回表。5—11月非银存款大增4.5万亿元,同比多增3.4万亿元,同期企业存款减少0.45万亿元。12月后,受同业存款利率自律机制落地影响,同业存款有所减少。同业存款较一般存款波动更大、流动性更强,对银行融出力度与节奏产生影响,进而放大市场日内波动。2024年8—9月,市场多次出现早盘需求旺盛、午后市场转松的现象,日内早盘与午后隔夜利率相差近20BP。

三是受监管引导防空转与提示长债风险、市场提前交易“资金宽松”预期、同业存款自律措施落地等因素影响,市场杠杆率先降后升。2024年前三季度,市场呈现“资产荒”,非银机构总体欠配,去杠杆效果明显。8月末全市场回购余额为9.8万亿元,较年初峰值减少2.2万亿元,全市场杠杆率由年初峰值109%降至9月末106%。10月后,在权益市场回暖、同业存款自律措施落地、12月政治局会议定调2025年货币政策为“适度宽松”等因素综合影响下,债市投资情绪高涨,非银机构“抢配资产”动力旺盛,全市场回购余额升至11.5万亿~12.5万亿元,杠杆水平升至108%。

四是8月后跨月资金面紧张现象明显弱化,呈现月中偏紧、月初与月末宽松格局。受季度MPA、月度LCR与信贷规模等考核指标影响,月末等时点银行融出规模与结构有所调整,资金利率抬升明显。2024年1至7月,月末最后5个工作日R001均值为1.92%、R007均值为2.17%,分别较非月末时点高10BP、21BP。8月后,跨月资金面紧张现象明显弱化。月末最后5个工作日R001均值为1.61%、R007均值为1.94%,分别较非月末时点低7BP、高7BP。一方面,央行将每月MLF操作时点由月中15号改为月末25号,加大月末资金投放力度。另一方面,信贷需求持续偏弱,月末银行可用于向非银融出的各类指标空间增大,加大货币市场融出力度。

四、2025年货币政策与货币市场展望

当前国内外环境复杂多变,外部环境不确定性上升、风险挑战增多,国内经济正处在结构调整转型的关键阶段,稳增长仍需宽货币支持。2024年底中央政治局会议、中央经济工作会议指出,将“实施更加积极的财政政策和适度宽松的货币政策”“适时降准降息,保持流动性充裕”。在此背景下,预计2025年央行将继续坚持支持性的货币政策立场,择机降准降息,总量上保持流动性充裕,结构上加强对实体精准支持,引导社会融资成本下行,为经济增长提供良好的货币金融环境。银行体系流动性将整体延续较为充裕局面,但受内外部多方面不确定性因素影响,个别时段资金利率或波动加大。

(一)货币政策方面

一是政策基调上,2024年12月中央政治局会议将持续了14年的稳健货币政策基调转变为“适度宽松”,中国人民银行2025年工作会议再次强调要“实施适度宽松的货币政策”。预计央行总体仍将保持支持性政策立场,保持一定的投放力度。二是政策工具上,预计将根据国内外经济金融形势和金融市场运行情况择机降准降息;继续灵活开展公开市场回购操作,做好与财政政策的协同配合;通过加大买断式公开市场逆回购操作力度投放中期资金;按照“聚焦重点、合理适度、有进有退”的原则运用结构性货币政策工具,适时加大两项支持资本市场结构性政策工具操作力度,支持资本市场稳定与做好“五篇大文章”。三是政策传导上,预计将继续强化7天逆回购利率基准作用,健全市场化利率形成、调控、传导机制,推动市场利率围绕政策利率波动,降低银行负债成本;推进货币政策中介目标从数量型向价格型转变。

(二)市场行情方面

一是从短期看,受多方面内外部因素影响,2025年一季度资金利率或仍保持在相对较高位置,税期、季末等因素可能推动短期回购资金利率短时走高,同业存单供给保持高位,存单利率或在当前相对较高水平持续震荡。货币政策操作灵活,流动性将维持整体平稳,具体节奏取决于国内宏观经济与外部环境。二是从中长期看,货币政策基调适度宽松,预计将适时降息降准,货币市场利率中枢存在下行可能。同时在同业存款利率自律调整影响下,全市场流动性分层较年初将有所缓和。

有话要说...